フリーランスでやっていくと決めたら避けられないもののひとつに青色申告があります。

白色申告に比べて控除額が大きい、赤字を来年度以降に繰り越せるなどフリーランスに大きなメリットがある制度です。

しかし、これまで会社勤めだった方の多くは確定申告を会社に任せているでしょうから、青色申告と言われても具体的な手順がイメージできないでしょう。

特に帳簿の記帳がどのようなものか分からず不安を感じている方は多いのではないでしょうか?

そこで本記事では青色申告で確定申告する手順を一通り紹介します。

帳簿に具体的に何を書くのかや、青色申告する際に気をつけておくべきことも解説していますので、青色申告を始めるフリーランスの方は一読の価値ありです。

Contents

フリーランスが確定申告の青色申告完了までの手順と流れ

ではまずフリーランスの方が初めて青色申告をする場合の手順を解説します。

帳簿の記帳方法など細かなところは省略して、大まかな流れを分かりやすく解説しましたので会計に関する専門知識を持たない方でも理解できる内容になっています。

青色申告承認申請書を提出する

青色申告するためには税務署に「青色申告承認申請書」を提出するのが決まりです。

所得の申告に青色申告を利用する年の3月15日が提出期限になっていますので間に合うように税務署に直接届けるか郵送しましょう。

家族に給与を支払う場合は「青色事業専従者給与に関する届出書」を一緒に提出するのも忘れないでください。

この書類を提出することで家族に払った給与を経費として計上できるようになります。

事業所得が290万円を超えることが予想される場合は「個人事業開始申告書」の提出も必要になります。

個人事業税は地方税ですから、この申告書は都道府県と市町村の両方に提出しなければなりません。

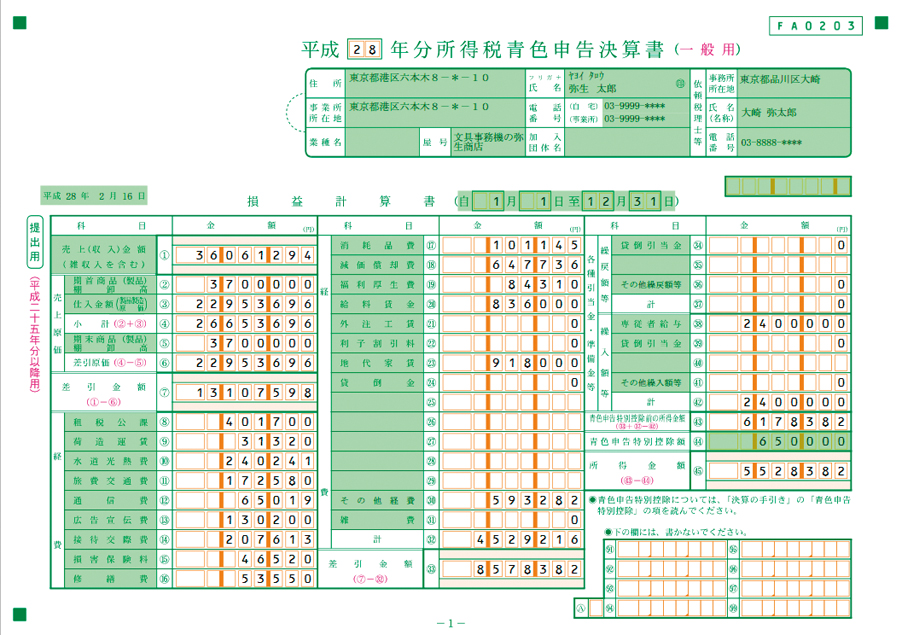

青色申告決算書を作成する

青色申告で行う作業の中身は「1年間の事業活動のなかで発生した売上や利益に関する記録をまとめて青色申告決算書を作成すること」です。

そして青色申告決算書で算出した利益から、その年に収める税金を求め税務署に申告することを確定申告と呼びます。

まとめると、青色申告と確定申告はそれぞれ「所得」と「税金」を申告するもので、申告の際に必要となる書類が、

「青色申告決算書」と「所得税確定申告書B」になります。

確定申告は、この2つの書類を完成させれば終わったようなものですが、逆に言えばこれらの書類を作る作業は大変骨が折れるということです。

特に作成するのに長い時間を要するのが青色申告決算書です。

青色申告決算書は4枚の書類から構成されていて、その内訳は次のとおり。

- 損益計算書 (1枚)

- 損益計算書の内訳 (2枚)

- 賃借対照表 (1枚)

いずれも帳簿内容から作ることができます。

最近はパソコンの会計ソフトを使ってこれらの書類を作成するのが一般的になりました。

年度末にまとめて記帳すると大変なことになるので毎日または一週間ごとなど定期的に記帳しましょう。

多くのフリーランスの方は「やよいの青色申告オンライン」などの会計ソフトを使って記帳の負担を軽減しています。

ですが初心者の方は会計ソフトを利用しても何を記帳すればいいのか分からないでしょう。

そこで代表的な会計ソフト「やよい」で用意されている帳簿を紹介しながら、青色申告決算書を作成するために、どの帳簿に何を記帳すればいいのか解説します。

青色申告でおすすめツール「やよい」の使い方

現金出納長

最初の帳簿は「現金出納長」です。

ここには現金で購入した物品のうち経費で落とすものを記帳していきます。

例えば、仕事で利用するパソコンの周辺機器などです。

記帳内容は日付・勘定科目・店名と商品名・支出金額になります。

預金出納長

「預金出納長」では銀行の入出金について記帳します。

報酬の振込や、水道などの自動引き落としなどを記帳します。

売掛帳(売上帳)

「売掛帳(売上帳)」には売上に関する情報を記帳します。

青色申告は収入計算の手法として発生主義を採用していますから、売上が確定した日と、その売上を回収した日の両方を記帳します。

ですから売掛帳には1年の売上に関する記録がまとめられます。

仕訳けを記録できるのは帳簿だけではありません。

振替伝票

「振替伝票」はひとつの仕訳を帳簿と独立して記録するためのもので、柔軟に取引内容を記録することができます。

例えば報酬が銀行振込で支払われた場合は報酬金額と振込手数料を記録します。報酬と振込手数料の支払い先は違いますから、その点を明記して貸方と借方のバランスを取ることができます。

家事按分

最後は「家事按分」についてです。

仕訳のひとつで、自宅の電気代など個人用と事業用がひとつの取引になっている場合に按分(ある割合で個人用と事業用に分割)する場合に利用します。

青色申告では事業にかかる地代や家賃・水道代・光熱費・通信費を経費に入れることができます。

自宅を仕事場にしているフリーランスは、自宅の家賃や光熱費、通信費も同様に経費として扱えるのです。

しかし経費にできるのはその一部です。

家賃であれば借りている物件の全敷地面積のうち仕事で使用している分だけを経費に入れられます。

書類を作る作業は大変骨が折れますから、やよいの青色申告オンラインなどのサービスを使用して、書類作成を簡単にしましょう。

1年分の帳簿の記帳が終わったら青色申告決算書を作成します。

会計ソフトを使っているなら記帳が完了したのを確認して、メニューから「青色申告決算書」「所得税確定申告書B」それぞれを作成するプログラムを実行して、いくつかの項目を入力するだけで、これらの書類が作成されます。

書類の内容に誤りがないことを確認したら印刷しましょう。

税務署に書類を提出する

これで青色申告決算書と所得税確定申告書Bの書類計6枚が揃いましたので、

控除証明書などの必要書類と一緒に税務署に提出すれば青色申告を利用したフリーランス初年度の確定申告は完了です。

税務署に行く前に今回作成した帳簿や決算書類をきちんと保存しておきましょう。

青色申告をした者は7年間の帳簿の保存義務があります。

フリーランスが確定申告の青色申告で知っておいた方が良いこと

それまで企業で働いていて確定申告の経験があっても、フリーランスとして青色申告する場合は勝手が全く違いますから「そんなはずじゃ……」となることも多いです。

そこで、初めて青色申告するフリーランスの方が知っておくべき内容をまとめましたので確認しておいてください。

確定申告が必要になる条件

その年の1月1日から12月31日の所得が38万円を超えるフリーランスの方は確定申告が必要になります。

注意したいのは所得であって収入ではない点です。

所得とは売上から各種経費を差し引いたものです。

例えば報酬額が1万円の案件をこなすのに2千円の経費がかかったなら、その案件に関する所得は8千円になります。

また、控除額も考慮する必要があります。

例えばフリーランスとしての年間売上の総額が38万円だった場合、基礎控除38万円を差し引くと所得税の対象となる所得額は0円になります。

所得が38万円以下なら申告の必要がないのはそのためです。

無申告には重いペナルティが課せられる

所得があるにもかからず確定申告しなかった場合にはペナルティがあります。

無申告加算税という罰則的な税金を払うことになります。

これは、正当な理由なしに期限までに申告しないと本来払う税額の5~20%を追加で徴収されるというものです。

さらに延滞期間によって延滞税が課せられます。

延滞税の額は未納分の税額に税率をかけて算出されます。

税率は年ごとに変わり、平成30年の場合は申告期限から2ヶ月以内なら年率2.6%、2ヶ月を過ぎても納付しない場合は年率8.9%となります。

納付を延滞するほど追加で課せられる税額が増えるので、延滞した場合は即座に納付するのが賢明です。

e-Taxを使って書類を提出する際に注意すべきこと

「e-Tax」はインターネットを介して確定申告ができる便利なサービスです。

ただでさえ時間が足りないフリーランスにとって税務署に行く必要がないのは大きな利点ですが、利用するには必要な機材があるのをご存知ですか?

e-Taxで申告する場合、マイナンバーカードの情報を送信するためにカードリーダーが必要になります。

カードリーダーは家電量販店やAmazonなどのネット通販で購入できますが、確定申告のシーズンには品薄となる店舗もあるでしょうから早めに用意しておきましょう。

フリーランスの確定申告青色申告編のまとめ

フリーランスが確定申告を青色申告で済ますには注意すべき点がいくつかありました。

まず、年の早い時期に青色申告承認申請書を提出しなければなりません。

これを忘れるとその年の青色申告はできなくなります。

またフリーランス1年生の多くが気にかけている帳簿の記帳は、専用の会計ソフトを使って定期的に行うことで負担を大幅に軽減することができます。

各種クラウドソーシングサービスに対応した会計ソフト(やよいの青色申告オンラインなど)であれば、クラウドソーシング関連の報酬の仕訳も自動でやってくれますから、さらに作業負担が軽くなりますよ。

所得が48万円に届かなかった場合は青色申告の代わりに白色申告にすると確定申告の負担が軽くなります。

青色申告承認申請書を提出して承認された場合でも問題なく白色申告できるので自分に合った申告方法を選択しましょう。

自分だけで青色申告を済ませるのは無理だと感じたら税理士にお願いすることもできます。

個人事業主の青色申告であれば相場は5万円ほどです。

ただ自分の帳簿を作成してお金の流れを実感すると無駄な出費に気づけるので、その後の事業活動が改善されることもあります。

苦労する見返りは少なくないので一度は挑戦してみてください。